買房自住vs.投資0050,該選哪一個?許多人存了一筆資金後,會思考要把這筆錢用在買房的頭期款,還是買股票、繼續租屋?

首先,買屋成本除了頭期款和相關費用外,還包含裝潢費、家電和傢俱費,以及往後每年的房屋稅、地價稅、保險和維修等;至於租屋成本主要來自於房租浮動的不確定性,和居住需求的不穩定性,但好處是不需承擔房價下跌的風險。

如果要買房自住,就必須考慮到機會成本,其中最具代表性的就是股票。

我統計了從2004年到2023年共20年,投資房地產(採用信義房屋的房價指數)和0050的報酬率。

從結果可以發現:房價和0050的相關性不高,例如2008年0050下跌45%,但台灣平均房價只跌了0.6%;2011年0050下跌19%,台灣平均房價反而還上漲10%;2022年0050下跌22%,台灣平均房價卻是上漲將近8%。

以相關係數來說,台灣房價報酬和0050報酬的相關係數只有0.33,算是低度相關。

以波動性來看,0050的報酬標準差是24%,但台灣房價的報酬標準差則只有6%,此外房價也比0050的價格波動小得多,這樣投資房地產還是投資0050的報酬比較好呢?

房地產vs. 0050哪個比較賺?

假設投資人從2004年開始投資0050,到了2023年的年化報酬率是8.4%,而房地產的年化報酬率則是6.8%,0050的年化報酬率明顯勝出。

就算考慮各縣市房價的話,就算是年化報酬率最高的新竹和台中,都還是輸給0050。但上述結果是建立用現金買房的狀況下,事實上買房通常會貸款,如果以貸款8成來說,等於買房是5倍槓桿,所以實際狀況和投資0050相比,結果又是如何呢?

如果300萬拿去買房⋯

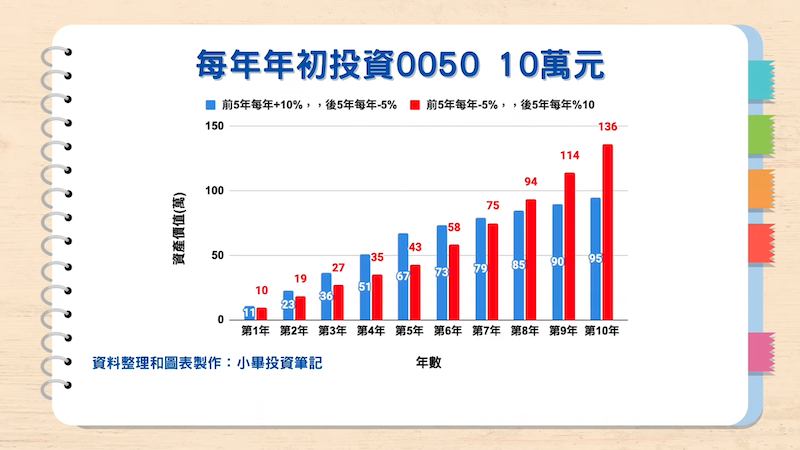

假設今天有200萬元,購買總價1000萬元的房子自住,貸款800萬元,以貸款年數30年和利率2.2%計算,每個月房貸為3萬376元,再加上傢俱、家電和裝潢100萬元(假設),以及每年房屋稅、地價稅和火險地震險1萬5000元。5年後,依過去台灣平均房價年化報酬率計算,房價會變成1390萬元。

扣除20%的房地合一稅、4%仲介費等相關費用後,淨獲利為257萬元,加上一開始的頭期款200萬和這5年已償還的房貸本金99萬元,最後淨資產為556萬元。

如果300萬都投資0050⋯

如果把買房的頭期款200萬元和傢俱、家電、裝潢的100萬元拿去投資0050,然後繼續租屋,每月支付房租費1萬5000元。就等於是買房的房貸費用3萬376元減去房租費,將剩下的1萬5376元定期定額購買0050,5年後的總資產為571萬元。

第10年開始,買房的總資產開始贏過投資0050,這是因為房地產的槓桿特性。但到了第25年後,由於房地產的槓桿特性開始下降,變成投資0050的總資產贏過自住買房;到了第40年,投資0050的總資產勝過買房自住27%。

3個買房不能被取代的優點

這代表你是否要投資0050,然後一直租屋嗎?事實上,買房自住絕對不只是為了獲得比投資其他資產更好的報酬。首先,擁有房子能帶給人安定感,而且持有自住房30年應該比持有ETF 30年簡單的多,因為你不用天天關心房價。最後,相對於股票,一般人比較容易獲得房地產帶來的資本利得。

然而買房和買股本來就不是二選一,如果將傢俱、家電和裝潢的100萬元減少到50萬元,另外50萬元投資0050的話,可以看到40年後的總資產,比單純買房多了1259萬元。

當然,房地產要等到賣房那一刻,才能享受到房價上漲帶來的好處。但住自己房子的歸屬感和安定感,是金錢買不到的。

*本文獲「小畢投資筆記」授權轉載,原文連結。

責任編輯:陳瑋鴻

核稿編輯:倪旻勤